O governo chinês tomou todas as medidas imagináveis (e desesperadas) para tentar conter o declínio da bolsa: começou a comprar ações de todos os tipos para conter o declínio; baniu da bolsa aqueles fundos de pensão que estavam vendendo ações; ameaçou mandar para a cadeia investidores que estavam fazendo vendas a descoberto; permitiu que 1.350 de 2.900 grandes empresas interrompessem, por um período de tempo indefinido, as transações com suas ações (que estavam em queda); cancelou as transações de outras 750 empresas cujas ações haviam caído 10% ou mais.

Insano!

Essa segunda e última bolha nas ações chinesas ocorreu precisamente porque o mercado imobiliário parou de crescer. Ao longo do último ano, aliás, o mercado imobiliário chinês declinou.

Ou seja, após décadas de especulação no mercado imobiliário, os ganhos acabaram. Consequentemente, tanto os investidores pobres quanto os ricos foram para a bolsa de valores tentar manter suas receitas.

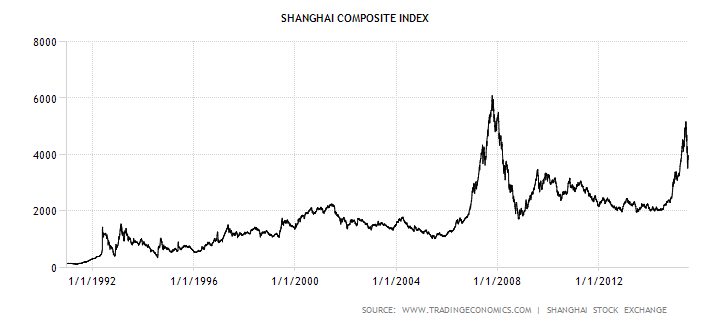

O gráfico a seguir mostra a evolução do índice da bolsa da Xangai desde 1990. Foram duas bolhas:

Mas o mais interessante sobre os chineses é que eles não colocam a maior fatia de seu dinheiro em ações. Apenas 7% dos investidores urbanos detêm ações. E metade desses que detêm ações não investiram mais do que US$ 15 mil. Com efeito, estima-se que os chineses colocam apenas 15% de seus ativos na bolsa — e tal estimativa talvez ainda esteja exagerada.

O que é realmente atípico nos chineses é que eles poupam mais da metade de sua renda. Mais ainda: os 10% mais ricos da população poupam acima de dois terços da sua renda.

E para onde vai toda essa poupança? É investida no mercado imobiliário.

A porcentagem de famílias chinesas proprietárias de imóveis chega a 90%. Para efeitos comparativos, nos EUA, essa taxa é de apenas 64%, mesmo com os americanos sendo muito mais ricos que os chineses e, consequentemente, com uma melhor capacidade de receber crédito.

E é assim porque, na China, ser dono do próprio imóvel é uma característica inerente à cultura deles. Um homem chinês não terá nenhuma chance de arrumar uma namorada ou mesmo de usufruir um rápido encontro sexual caso ele não seja o proprietário de um imóvel — não importa o quão pequeno seja o imóvel.

O gráfico abaixo a porcentagem que os imóveis representam da riqueza total da população americana e da população chinesa.

Ou seja, 74,7% das riquezas das famílias chinesas estão na forma de imóveis. Nos EUA, essa cifra é de 27,9%. Isso ajuda a explicar por que a bolha imobiliária chinesa é uma das maiores da história moderna.

Mas a questão principal é essa: quando essa bolha estourar e os valores dos imóveis despencarem, isso irá causar uma inimaginável implosão na riqueza dos chineses. De uma só vez, 75% (três quartos) dos ativos das famílias chinesas serão destroçados.

Quão grande é essa bolha? Só em Xangai, os preços dos imóveis mais do que sextuplicaram desde 2000, aumentando 6,6 vezes. Isso representa um aumento de 560%.

Houve maciços e esbanjadores projetos de construção na China, os quais envolveram a construção de basicamente qualquer coisa que você seja capaz de imaginar. Como explicado neste artigo:

Durante um período de apenas dois anos, 2011 e 2012, o qual representou o ápice da tão aclamada "agressiva política de estímulos" do governo chinês em resposta à recessão do mundo desenvolvido, a China consumiu mais cimento do que os EUA consumiram durante todo o século XX!

Esse fato insano tem de ser corretamente digerido. Eis uma maneira de colocar as coisas em suas devidas proporções.

Pense em todo o processo de urbanização ocorrido nos EUA ao longo dos últimos 100 anos. Pense na construção de todos os edifícios comerciais, de todos os prédios residenciais, de todas as casas, de todos os arranha-céus, e de todos os shoppings que adornam as milhares de cidades americanas da costa leste à oeste. Pense também na construção de toda a infraestrutura do país, desde as simples ruas e avenidas das cidades até as grandiosas represas Hoover, TVA e Grande Coulee, passando por toda a malha de rodovias, aeroportos, portos, rodoviárias, estações de trem, de metrô. Pense em todos os estádios de futebol americano, de beisebol, de basquete, de hóquei; em todos os auditórios e estacionamentos que já foram construídos no país.

Todo o volume de cimento gasto nesse processo de 100 anos foi o mesmo que a China gastou em dois anos.

Essa bolha inevitavelmente irá estourar. E, não importa quão intensos sejam os esforços do governo para evitar essa correção, o pouso será brusco.

Enquanto os Bancos Centrais mundiais inflaram suas respectivas bolhas de 1995 a 2007, o governo chinês começou a inflar a sua bem antes e ainda não interrompeu o processo. A minha estimativa é que a infraestrutura, os imóveis e a capacidade industrial da China estão de 12 a 15 anos a frente da demanda. E isso se o atual processo de urbanização se mantiver às atuais e impressionantes taxas. Com a economia mundial se desacelerando, o atual processo de urbanização chinês terá de ser afetado. E aí esse descasamento entre oferta e demanda ficará ainda mais acentuado, o que inevitavelmente provocará uma pressão baixista nos preços.

Os chineses fizeram essa maciça reestruturação da sua economia com o intuito de criar empregos para meio bilhão de pessoas que saíram das planícies rurais do interior do país e foram para os grandes centros urbanos em busca de uma melhor qualidade de vida. Esse maciço êxodo rural já dura três décadas. Foi tão intenso que, apenas nos últimos 12 anos, 220 milhões de chineses migraram, mas ainda não se tornaram cidadãos legais nas cidades em que vivem. (Veja mais sobre isso aqui).

Agora, essa ambição chinesa está cobrando seu preço. Caso a correção da bolsa de valores prossiga, a economia e o setor imobiliário serão os próximos. E, como dito, isso irá destruir uma maciça quantidade de riqueza, e o processo levará anos para ser superado.

E irá para muito além da China. As ondas de choque propagar-se-ão pelo setor imobiliário de vários países. Afinal, quem são atualmente os principais compradores de imóveis em cidades como Sydney, Cingapura, Los Angeles, San Francisco, Nova York, Vancouver e Londres? Exatamente, os chineses. Apenas em 2014, eles representaram 24% do total de imóveis comprados nos EUA, em um valor que chegou a US$ 22 bilhões.

Igualmente, países exportadores de commodities para a China, os quais vinham saciando o aparentemente insaciável apetite chinês por minério de ferro para suas aparentemente infindáveis construções, sofrerão com a inevitável queda da demanda que ocorrerá.

Não é necessário ser nenhum Einstein para entender o que acontece quando compradores estrangeiros com toda essa potência repentinamente pisam no freio com força.

in IMB – O grande problema da China não é o seu mercado de ações – é o seu mercado imobiliário